中国金融IT市场的主要特征

1、进入壁垒高、客户黏性强、偏定制化,先发优势明显

金融机构在筛选金融IT厂商时,对后者的信誉、项目经历、双方的历史合作等极其看重,因此该行业进入壁垒极高。同时由于金融IT系统的复杂性,系统的改动往往牵一发而动全身,且系统的运维保障又依赖于跟金融IT厂商的长期、持续地互动与合作,因此双方合作一旦达成金融机构一般不会更换供应商,除非出现了重大事故或者有较为迫切的新需求。对核心系统供应商更是如此,国外巨头如FIS跟客户的合作时间可长达30年以上,客户黏性极强。此外,由于金融机构需求不一,产品难以标准化,尤其是核心业务系统更需适配客户需求,因此定制化是整个行业的鲜明特征之一。

图1:金融IT业务流程

图2:中国金融IT产业图谱

2、国内外金融IT均以银行IT为主

IDC预测,到2021年全球金融机构IT支出中约60%为银行IT支出,资本市场IT支出与保险IT支出两者相当。国内银行IT支出占比相比国际平均水平更高,主要是由于银行支付能力更强、信息化起步更早。根据IDC数据,中国银行业IT支出占整个金融业IT支出的比重约79%。近年来随着资本市场IT以及保险IT支出的快速发展,银行IT占比有所下降,但整体上仍然占据绝大部分份额。

图3:全球金融业IT支出结构(2022E)

来源:IDC

图4:中国金融业IT支出结构

来源:IDC

解决方案市场基本延续上述IT支出结构。国外金融IT市场相对成熟,各细分领域解决方案市场占比基本一致,因此整体而言国外金融IT解决方案市场结构跟IT支出结构一致。国内情况略有不同,三大领域中证券IT相对更依赖于外部厂商,因此解决方案市场占IT支出比重较高。根据IDC的数据及我们的分析,国内金融IT解决方案中,其中银行IT解决方案市场占67%,证券IT约占20%,保险IT约占13%。

图5:全球金融业IT解决方案市场结构(2021E)

来源:IDC

,

图6:中国金融业IT解决方案市场结构(2017)

来源:IDC

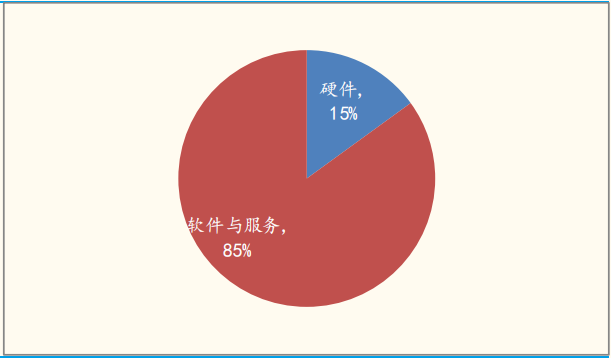

3、软件与服务支出占比仍具有巨大提升空间

以银行IT支出为例,现阶段国内银行业IT支出中硬件投资占比高达50%以上,而根据Gartner的统计,美国银行业IT支出中硬件投资占比仅有15%,整体而言国内金融机构的信息化支出结构尚跟美国90年代中期一致,长期来看软件与服务支出占比的提升是必然趋势,意味着对金融IT解决方案市场尚有很大的提升空间。

图7:2017年中国银行业IT支出结构 (2017,按类别)

图8:美国银行业IT支出结构(2017,按类别)

4、竞争格局:银行>保险>证券

银行IT市场。根据IDC数据,我国银行IT外包供应商市场高度分散。2018年,在整体419.9亿规模的市场中,银行IT市场中排名前五厂商为文思海辉金信、宇信科技、神州信息、长亮科技、科蓝软件,其市占率分别为4.9%、4.8%、3.2%、2.5%、2.4%。行业CR5仅17.8%,且前五大厂商市占率差距并不明显,并没有单一厂商的市占率超过5%。即便是排名第一的文思海辉,其市场份额也仅为4.9%,行业前五大供应商份额总和不足20%。

保险IT市场。中科软为保险解决方案龙头,市占率遥遥领先后五名之和。中科软在88家国内财险公司中86家为公司客户,91家国内寿险公司中86家为公司客户,公司核心业务系统产品覆盖公司比例将近80%。据IDC报告,2014年开始公司在国内保险IT解决方案市场连续排名第一。2019年公司核心业务系统产品市占率为40.29%,高于第二名软通动力(市占率8.09%)、第三名新致软件(市占率4.88%)、第四名易保网络(市占率4.03%)和第五名IBM(市占率3.42%)之和。

证券IT市场。恒生电子核心产品市占率50%-90%,处于绝对的领先地位。