一、证券IT的内涵和构成

1.证券IT的内涵

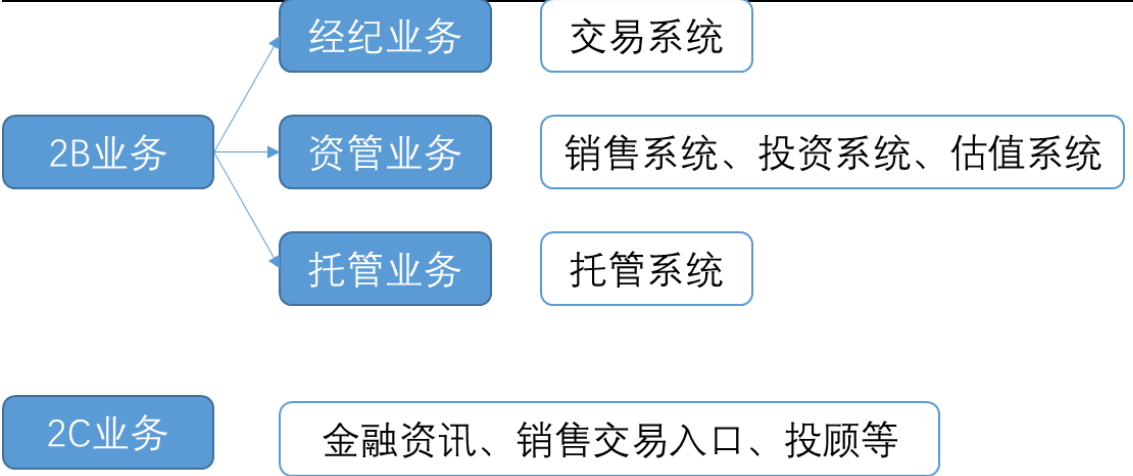

证券IT又称为资本市场IT,即服务于直接融资活动各个环节的IT系统。资本市场IT主要包括用于证券经纪业务的交易类系统;用于资管机构投资业务的销售类、投资管理类、估值类系统;用于资金存管机构的托管类系统;以及为C端客户提供金融资讯、销售交易入口、投顾等服务的互联网公司。

图1:证券IT主要种类

从市场角度,证券IT可以理解为证券公司、公募基金、券商资管、银行理财等各类资本市场参与机构在IT上的投入。

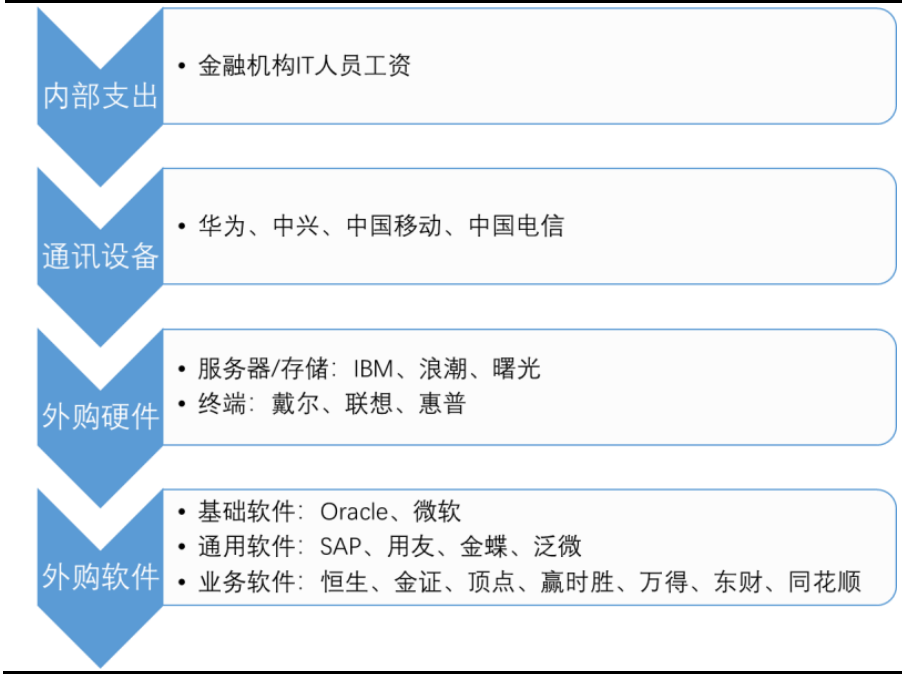

投入主要分为四部分:内部支出、通讯支出、外购硬件、外购软件。其中,内部支出主要是指金融机构中IT人员的工资;通讯支出主要是支付的网络通讯费用;外购硬件主要包括服务器、存储设备、终端等IT硬件;外购软件分为基础软件、通用软件和业务软件,各细分外购产品分别由不同的IT供应商提供。

图2:从投入角度的证券IT构成

证券IT主要细分为卖方IT服务(证券公司)和买方IT服务(资管机构)两个细分领域。证券IT外包主要指投资机构外购外部服务的部分。

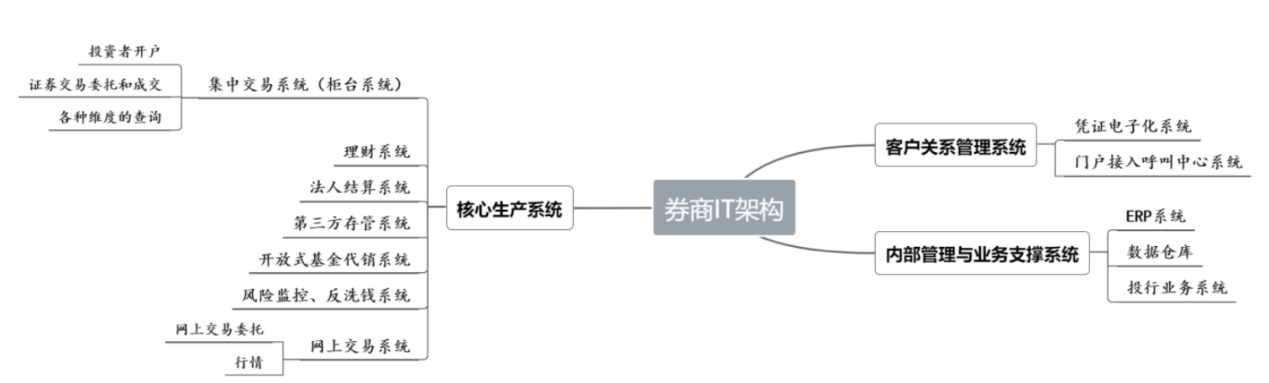

证券(卖方)IT系统建设的关键是核心生产系统,是开展经纪业务的重要支撑。其中,集中交易系统(柜台系统)需要与交易所、银行、中证等各机构间进行庞大又复杂的数据交换和运算,支撑了证券交易的顺利进行,对性能、稳定性、灵活性、扩展性有着很高的要求。此外,券商也要在内部管理、客户关系管理等方面进行IT建设。

图3:证券业(卖方)IT架构

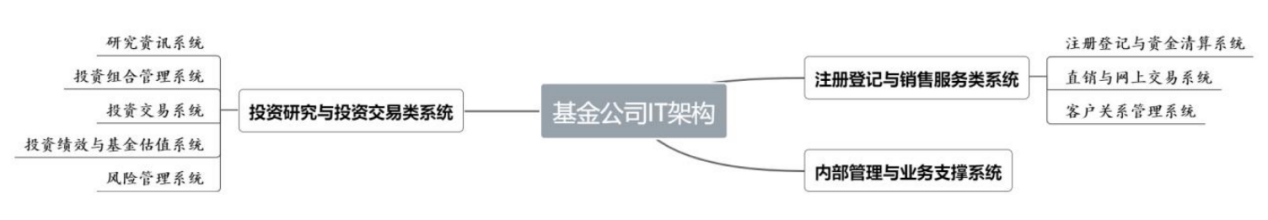

资管机构(买方)IT系统建设主要投向三个方面。其一,投资研究与投资交易类系统,特别是其中的交易系统、投资组合管理系统;其二,注册登记与销售服务类系统,用于基金产品的销售业务,也非常重要;其三,公司内部基本的支撑系统。

图4:资管机构(买方)IT架构

买方业务核心系统由OMS、EMS、PMS构成。买方金融机构前台部门的投资指令通过合规检查后生成订单,需要OMS(订单管理系统)进行处理后发送到交易中心执行,可通过语音、DMA(直连)或EMS(执行管理系统)与交易对手方进行交易,交易确认后由PMS(投资组合管理系统)对绩效进行反馈。

2.证券IT的主体

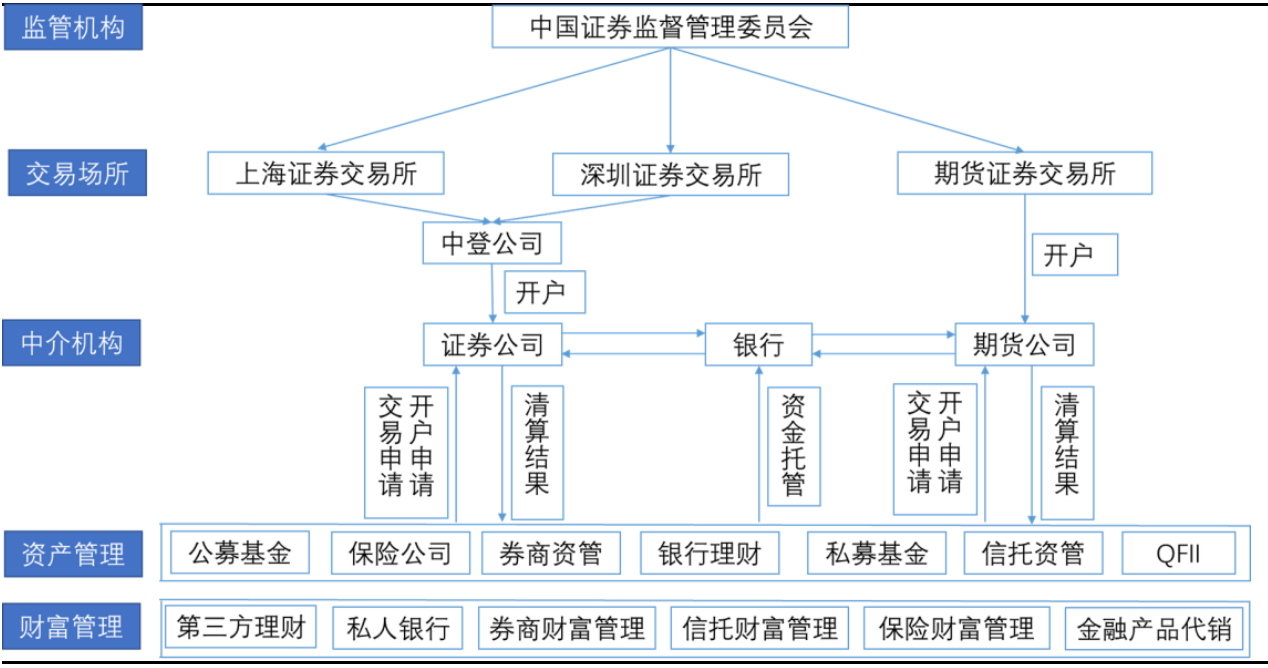

证券行业生态从上到下分别为监管机构、交易场所、经营机构、交易主体。

中国证券监督管理委员会为监管机构的主体,负责制定行业政策,监管各经营机构和交易主体的行为。

交易场所由股票交易所、期货交易所构成,股票交易所分为上海证券交易所和深圳证券交易所;期货交易所主要有郑州商品交易所、上海期货交易所、大连商品交易所和中国金融期货交易所。

经营机构包括证券公司(131家)和期货公司(149家);投资机构包括公募基金(142家)、保险公司(232家,其中保险资管32家)、信托公司(68家)、私募基金(超过2.4万家)、银行理财(已申请理财子公司26家)、券商资管和自营、QFII等,财富管理机构包括第三方理财、私人银行、券商/保险/信托财富管理部门、金融产品代销平台等。

交易主体由专业投资机构和个人投资者组成,其中公募机构、保险资管、券商资管、银行理财、私募基金发展较快,对外资投资机构逐步开放,个人投资者经历2015年急速增长后2018年接近1.4亿人。

图5:证券IT的生态

二、全球证券IT市场规模

1.全球证券IT市场(卖方IT)规模约为1150亿美元

根据Gartner 2020年8月发布的报告,2020年全球金融IT支出预计达到5139亿美元。结合CELENT的数据,2020年全球银行IT支出预计为2840亿美元,可以推算2020年全球证券IT和保险IT支出约为2300亿美元。同时根据IDC预测,到2021年全球金融机构IT支出中约60%为银行IT支出,资本市场IT支出与保险IT支出两者相当。因此鼎韬推算2020年全球保险IT支出规模与证券IT支出规模大致相同,大致分别在1150亿美元水平。

图6:2020年全球银行和证券业IT支出

数据来源:Gartner

2.全球资管机构(买方)IT市场规模约为215亿美元,相对证券IT较小

根据安永《2019年全球资产管理行业报告》,截至2019年6月,全球资产管理规模达到95.3万亿美元,2018年各样本资产加权得出的单位规模收入为46个基点,即0.46%。可推算出全球资产管理行业收入规模约为4300亿美元,假定平均IT投入比例为5%,可得到全球买方IT市场规模为215亿美元,仅是卖方IT的1/10。

3.市场格局:卖方IT市场分散,而买方IT更加集中

全球卖方IT市场相对分散。不同于国内卖方IT市场的集中格局,海外头部金融IT厂商的卖方IT业务收入仅在10亿美元左右,也未出现类似于恒生电子这样在核心系统上市占率近50%的厂商。原因主要包括:第一,券商IT系统与本国资本市场监管规定、交易规则密切联系,不是标准化的产品,在全球范围很难出现“通吃”的超级玩家;第二,恒生电子、金证股份的崛起,是一路伴随国内资本市场发展的(分别成立于1995、1998年),而海外资本市场有着200年历史,卖方IT是在资本市场较为成熟的情况下开始渗透的,完全切换到电子化、无纸化交易需要时间过程;第三,海外头部券商收入体量庞大,具备开发内部系统的强大资源禀赋,这一点与国内银行业IT市场有点相似。

全球买方IT市场较卖方集中。全球资产管理行业的集中度在不断提升,背后的推动力是品牌、渠道、成本等竞争要素。来自Simfund、安永的数据显示,美国资产管理行业前4家机构的资产管理规模占比由2007年的38%提升到2019年6月的51%,前100家机构的占比也达到了97%。头部机构资产管理规模庞大,也相应带来了IT投入的集中化。

图7:美国资产管理行业呈现出明显的强者恒强特性

4.参与者:四类玩家同台竞技

第一类是金融机构的IT自研部门;第二类是大型金融IT厂商,如FIS、SS&C、NRI、Broadridge、Finastra等,其中前4家上市公司的资本市场IT收入已经达到十亿美元级,往往同时布局卖方与买方业务;第三类是金融资讯数据服务商,如Bloomberg和Refinitiv;第四类是一些中小型金融IT厂商,公司整体收入体量为数亿美元不等,一般在某一细分领域具备优势,如Fidessa主要服务卖方,SimCorp、Charles River、ITG专注于买方业务。

图8:证券IT行业共有四类玩家同台竞技